Tämä on monisivuinen tulostettava näkymä. Napsauta tästä tulostaaksesi.

Arvonlisävero

- 1: Arvonlisäverovelvollisuus

- 2: Arvonlisäverolajit

- 3: Myyntien ja ostojen kirjaaminen

- 3.1: Myyntien kirjaaminen

- 3.1.1: Kotimaan myynnit

- 3.1.2: Yhteisömyynnit

- 3.1.3: Rakennuspalveluiden myynti

- 3.2: Ostojen kirjaaminen

- 3.2.1: Kotimaan ostot

- 3.2.2: Yhteisöostot

- 3.2.3: Tavaroiden maahantuonti EU:n ulkopuolelta

- 3.2.4: Palveluostot EU:n ulkopuolelta

- 3.2.5: Rakennuspalveluiden osto

- 3.3: Marginaaliveromenettely

- 4: Alv-ilmoituksen antaminen

- 4.1: Ilmoittaminen rajapinnalla

- 4.2: Ilmoittaminen OmaVerossa

- 4.3: Ilmoittaminen Ilmoitin-palvelulla

- 4.4: Veron maksun käsittely kirjanpidossa

- 4.5: Aiemman alv-ilmoituksen korjaaminen

- 5: Arvonlisäveron yhteenvetoilmoitus

- 6: Verohallinnon varmenne

- 7: Maksuperusteinen arvonlisävero

1 - Arvonlisäverovelvollisuus

Arvonlisäverovelvollisuus

Kirjanpitovelvollinen määritellään arvonlisäverovelvolliseksi Perusvalinnoista. Jos yritys ei ole alv-velvollinen, ei arvonlisäveroon liittyviä valintoja näytetä kirjauksissa eikä määrityksissä.

Arvonlisäverovelvollisuus

Arvonlisäverovelvolliseksi on hakeuduttava, jos tilikauden liikevaihto voi ylittää 15 000 euroa. Alarajahuojennuksen takia hakeutuminen kannattaa yleensä pienemmälläkin liikevaihdolla. Yleishyödyllinen toiminta on arvonlisäverotonta, eli useimpien yhdistysten tarvitsee maksaa arvonlisäveroa vain, jos ne harjoittavat huomattavaa liiketoimintaa.Verokauden pituus

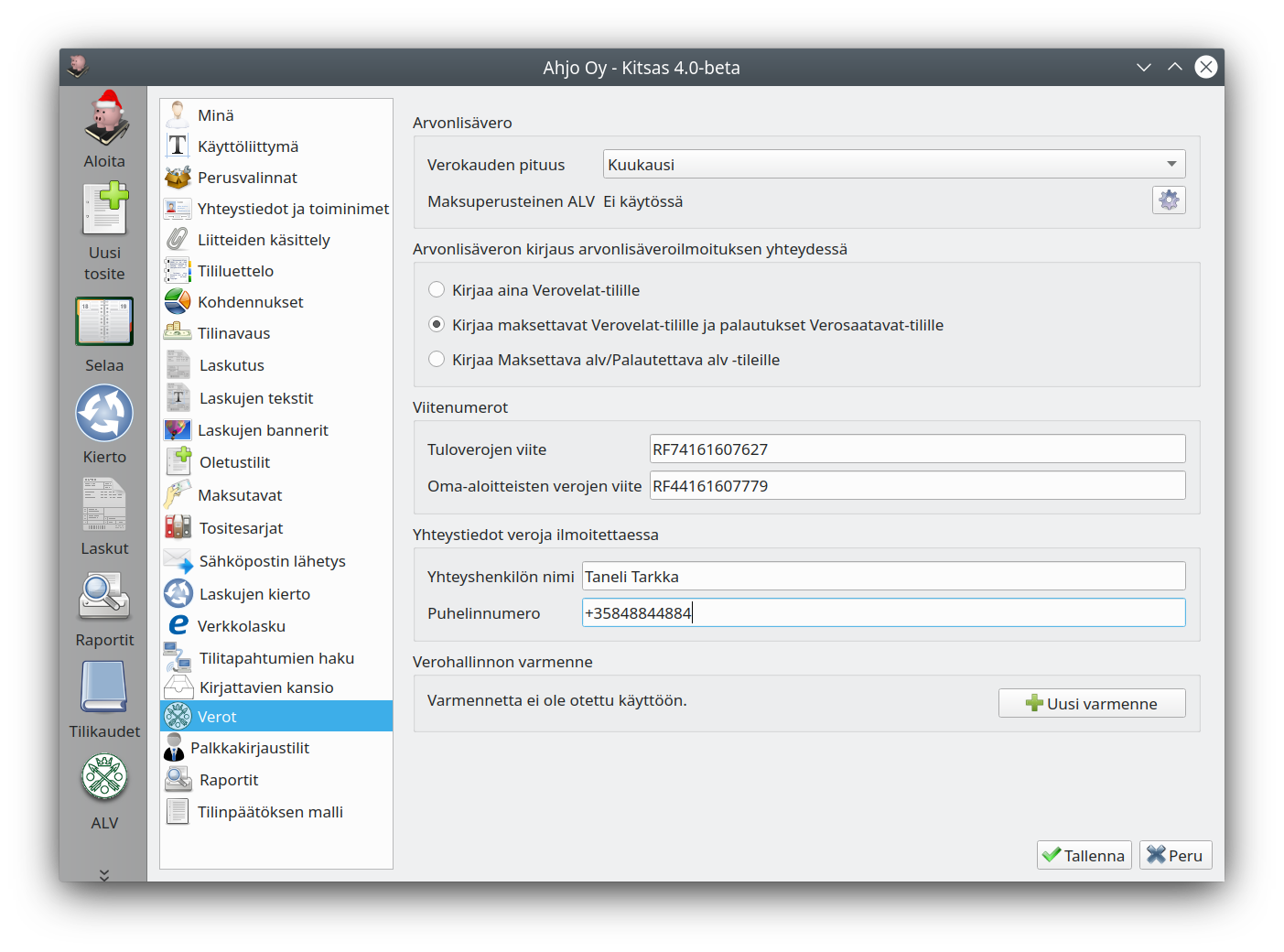

Verokauden pituus määritellään Verojen asetuksista

2 - Arvonlisäverolajit

Kitsaassa on seuraavat alv-kirjaustyypit

| Tunnus | Nimi | Selitys |

|---|---|---|

| Veroton | Myynnistä ei makseta veroa / menosta ei tehdä alv-vähennystä. Tämä merkitään myös kaikille niille menotileille, jotka eivät ole alv-vähennyskelpoisia. | |

| Verollinen myynti/osto (netto) | Verollinen kotimaan myynti/osto. Heti kirjauksen yhteydessä myynti- tai ostotilille kirjataan veroton määrä, ja alv-veron tai vähennyksen osuus kirjataan alv-velkojen tai -saatavien tilille. |

| Verollinen myynti/osto (brutto) | Verollinen bruttosumma kirjataan tilille, ja vero erotetaan tililtä alv-velkatilille vasta arvonlisäveroilmoitusta laadittaessa. |

| Verollinen myynti/osto (maksuperusteinen alv) | Arvonlisävero tilitetään vasta, kun maksu on suoritettu. |

| Nollaverokannan alainen myynti | Erikseen määritellyt tilanteet joissa myynnistä ei suorita veroa, mutta hankinnoista saa vähentää arvonlisäveron. |

| Tavaroiden ja palveluiden yhteisömyynti tai -osto | Verohallinnon ohje. |

| Tavaroiden maahantuonti EU:n ulkopuolelta | Maahantuonnin arvonlisävero ilmoitetaan kausiveroilmoituksessa. Jos myyntilasku on kirjattu verottomana, voidaan tullauspäätös kirjata myöhemmin valinnalla Tavaroiden maahantuonti, veron kirjaus. |

| Palveluostot EU:n ulkopuolelta | Arvonlisävero palveluostoista, joissa myyjä ei ole verovelvollinen EU:ssa, mutta myynti voidaan katsoa tapahtuneeksi Suomessa. Tällöin ostaja maksaa käänteisen verovelvollisuuden perusteella arvonlisäveron, ja se ilmoitetaan kotimaan myynnin arvonlisäveron yhteydessä. |

| Rakennuspalveluiden myynti tai osto | Rakennuspalveluiden arvonlisäveron suorittaa ostaja käänteisen verovelvollisuuden mukaisesti. (Myyntilaskussa ostajan tiedoissa oltava Y-tunnus tai VAT-tunnus). |

| Voittomarginaalijärjestelmä | Marginaaliverotusmenettelyssä vero maksetaan ainoastaan voittomarginaalista. Kitsas tukee Verohallinnon ohjeessa kuvattua yksinkertaistettua menettelyä. |

3 - Myyntien ja ostojen kirjaaminen

Alv-laji ratkaisee

Kitsaassa voit tehdä samalla kirjanpitotilille eri arvonlisäverolajeihin ja -prosentteihin kuuluvia kirjauksia. Valitse siksi jokaiselle kirjaukselle oikea Alv-laji ja Alv-prosentti.3.1 - Myyntien kirjaaminen

Veroton myynti

Alv-lajia Veroton käytetään verottomaan myyntiin (esim. terveydenhuoltopalvelut) tai kun myyjä ei ole alv-velvollinen.

Nollaverokannan alainen myynti koskee erikseen määriteltyjä tilanteita, joissa myynnistä ei suorita veroa, mutta hankinnoista saa vähentää arvonlisäveron.

3.1.1 - Kotimaan myynnit

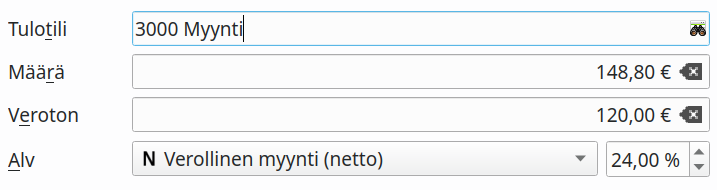

Nettomenettely

Tavallisesti verollinen kotimaan myynti kirjataan valinnalla Verollinen myynti (netto). Tällöin myyntitilille kirjataan vain veroton määrä, ja arvonlisäveron osuus kirjataan alv-velkojen tilille.

Valitse käytettävä alv-prosentti (24%, 14% tai 10%) kirjauskohtaisesti.

Kirjauksesta muodostuvat viennit:

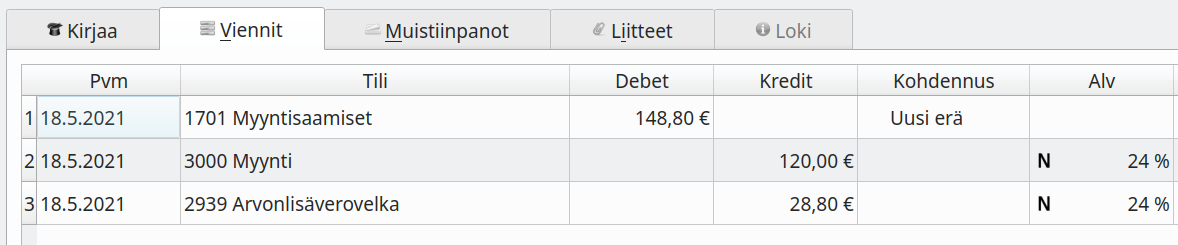

Bruttomenettely

Valinnalla Verollinen myynti (brutto) verollinen kokonaissumma kirjataan myyntitilille, ja vasta alv-ilmoituksen yhteydessä veron osuus vähennetään ja siirretään alv-velkojen tilille.

Myyntikirjauksesta muodostuvat viennit:

Laskutusvaatimukset

Verollisessa myynnissä laskulle on merkittävä myyjän ALV-tunnus tai Y-tunnus sekä veron määrä eroteltuna eri verokannoittain.

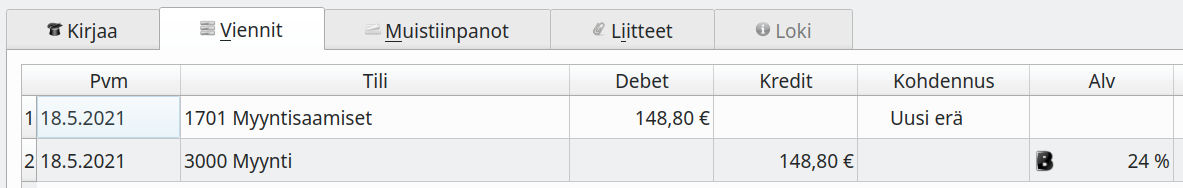

3.1.2 - Yhteisömyynnit

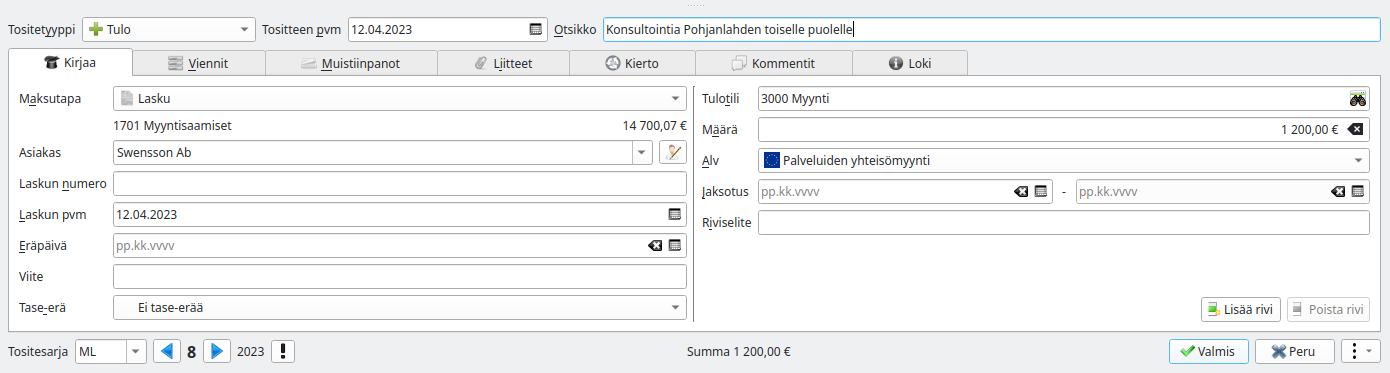

Yhteisömyynnissä ostaja maksaa veron omassa kotimaassaan, ja myynti laskutetaan verottomana.

Huomaa verottajan myyntimaasäännökset siitä, missä tapauksissa myynti on yhteisömyyntiä ja milloin kotimaassa tapahtuvaa myyntiä.

Laskuvaatimukset

Laskussa tulee olla merkintä käännetystä verovelvollisuudesta, esimerkiksi VAT 0 % Intra Community supply. Lisäksi laskussa tulee olla ostajan ja myyjän ALV-tunnukset.

Kitsaan laskutuksessa yhteisömyyntilaskun laatiminen edellyttää, että asiakkaalle on syötetty muun EU-maan ALV-tunnus.

Myyjän tulee antaa yhteisömyynnistä kuukausittainen yhteenvetoilmoitus verottajalle.

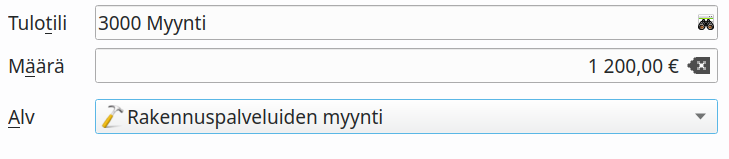

3.1.3 - Rakennuspalveluiden myynti

Rakennuspalveluiden myynnissä ostaja maksaa arvonlisäveron. Myydessäsi rakennuspalveluita tarkasta Verohallinnon ohjeet.

Laskuvaatimukset

Laskussa tulee olla merkintä käännetystä verovelvollisuudesta, esimerkiksi Käännetty verovelvollisuus, Rakennuspalveluiden myynti. Lisäksi laskussa tulee olla myyjän ja ostajan ALV-tunnukset.

Kitsaan laskutuksessa rakennuspalveluita myytäessä tulee asiakkaalle olla syötettynä jonkin EU-maan ALV-tunnus tai suomalainen Y-tunnus.

3.2 - Ostojen kirjaaminen

Laskumerkinnät

Jotta ostoista voidaan vähentää arvonlisäveron osuus, on laskun oltava Arvonlisäverolain mukainen. Erityisesti laskussa on oltava myyjän ALV- tai Y-tunnus sekä merkintä verokannasta ja veron määrästä.

Mikäli laskulla ei ole riittäviä merkintöjä, myyjä ei ole alv-velvollinen tai hankinta tulee käyttöön, joka ei oikeuta alv-vähennyksen tekemiseen, tulee hankinta kirjata Alv-lajilla Veroton.

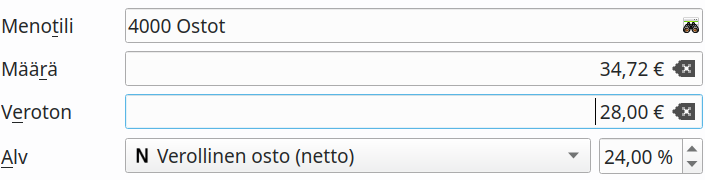

3.2.1 - Kotimaan ostot

Nettomenettely

Tavallisesti vähennyskelpoiset kotimaan ostot kirjataan valinnalla Verollinen osto (netto). Tällöin ostotilille kirjataan vain veroton määrä, ja arvonlisäveron osuus kirjataan alv-saatavien tilille.

Valitse käytettävä alv-prosentti kirjauskohtaisesti.

Bruttomenettely

Valinnalla Verollinen osto (brutto) verollinen kokonaissumma kirjataan ostotilille, ja vasta alv-ilmoituksen yhteydessä veron osuus vähennetään ja siirretään alv-saatavien tilille. Tavallisesti tätä menettelyä tarvitaan lähinnä tilanteissa, joissa esimerkiksi pankin verollinen verkkolaskutusmaksu kirjataan suoraan tiliotteelta.

3.2.2 - Yhteisöostot

Laskussa tulee olla merkintä käännetystä verovelvollisuudesta, esimerkiksi VAT 0 % Intra Community supply.

Alv-prosentiksi merkitään vastaava suomalainen alv-prosentti (24%, 14% tai 10%).

Ei oikeuta alv-vähennykseen merkitään, jos hankinnasta ei voi tehdä alv-vähennystä.

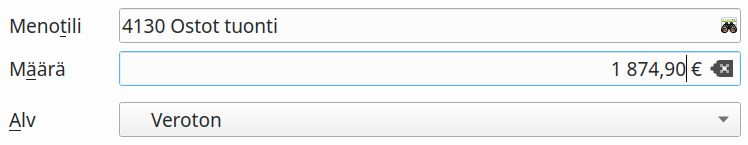

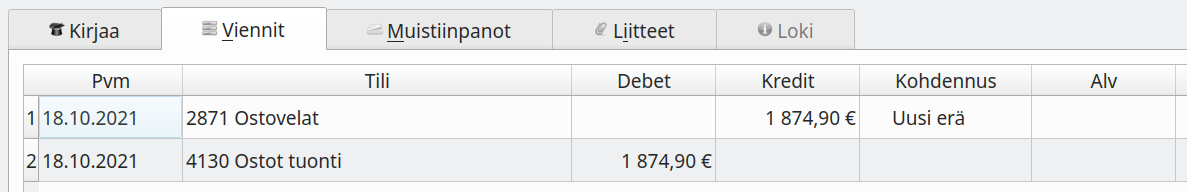

3.2.3 - Tavaroiden maahantuonti EU:n ulkopuolelta

Tuotaessa tavaroita EU:n ulkopuolelta on arvonlisävero maksettava verohallinnon ohjeiden mukaisesti.

Veron perusteeseen lasketaan tavaran tullausarvon lisäksi myös tulli ja muut Tullin kantamat maksut sekä rahtikustannukset. Vero ilmoitetaan sen kuukauden arvonlisäveroilmoituksessa, minä kuukautena Tulli on antanut tullauspäätöksen.

Kun ulkomaan tuonnista saadaan ostolasku, kirjataan se verottomana todellisen maksetun määrän mukaisesti

Kirjaus tuottaa seuraavat viennit:

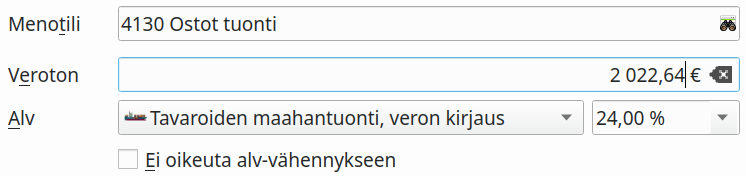

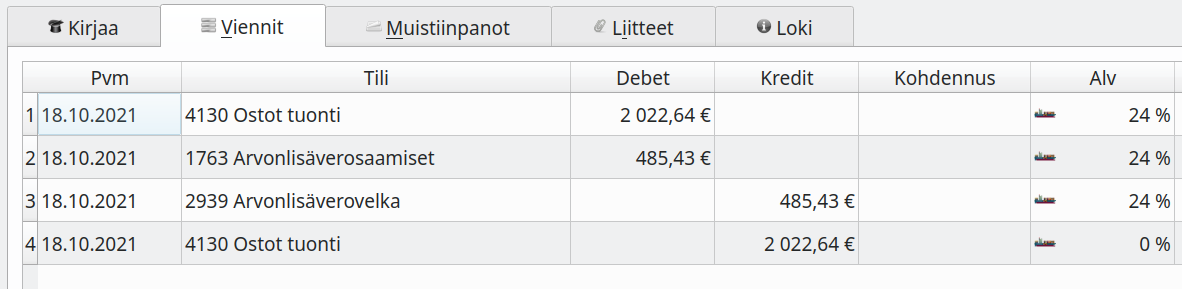

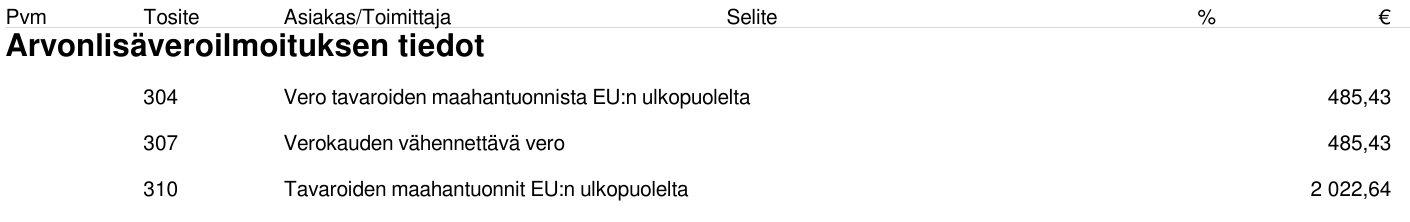

Kun tullipäätös on saatu, kirjataan arvonlisävero uutena Meno-tyypin tositteena verolajilla Tavaroiden maahantuonti, veron kirjaus. Verottomaksi määräksi merkitään yllä mainittu veron peruste.

Mikäli tuonti tulisi käyttöön, joka ei oikeuta arvonlisäveron vähentämiseen, valitaan Ei oikeuta alv-vähennykseen.

Yllä oleva kirjaus tuottaa seuraavat viennit:

Kirjaus ei siis vaikuta minkään tilin saldoon, eikä suoranaisesti myöskään tilikauden tulokseen.

Maahantuonnin verot ilmoitetaan tullauskuukauden arvonlisäveroilmoituksella (yhdessä kuukauden muiden arvonlisäverojen kanssa.)

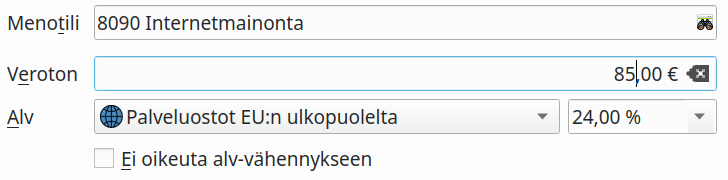

3.2.4 - Palveluostot EU:n ulkopuolelta

Kun EU:n ulkopuolelta tehdään verottomia palveluostoja, tulee ostajan ilmoitaa ja maksaa arvonlisävero. Tämä arvonlisävero lisätään ilmoituksessa kotimaan myynneistä maksettavaan arvonlisäveroon.

Alv-prosentiksi merkitään vastaava suomalainen alv-prosentti (24%, 14% tai 10%).

Ei oikeuta alv-vähennykseen merkitään, jos hankinnasta ei voi tehdä alv-vähennystä.

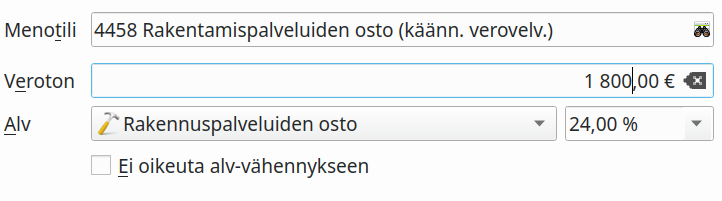

3.2.5 - Rakennuspalveluiden osto

Laskussa tulee olla merkintä käännetystä verovelvollisuudesta, esimerkiksi Käännetty verovelvollisuus, Rakennuspalveluiden myynti.

Ei oikeuta alv-vähennykseen merkitään, jos hankinnasta ei voi tehdä alv-vähennystä, esimerkiksi kunnostetaan yrityksen työntekijöiden vapaa-ajankäyttöön tarkoitettua rakennusta.

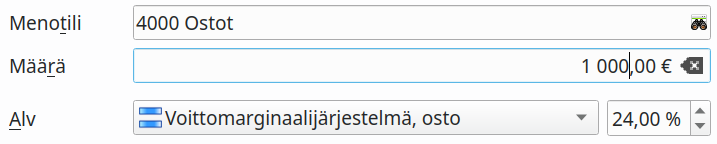

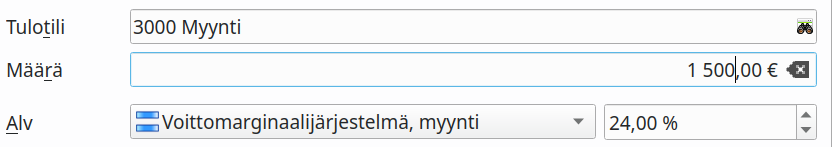

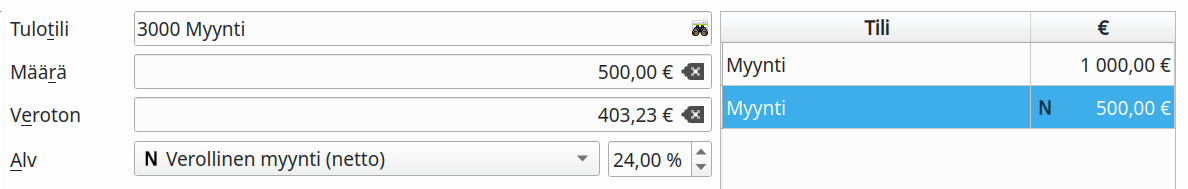

3.3 - Marginaaliveromenettely

Marginaaliverotusmenettelyssä vero maksetaan ainoastaan voittomarginaalista. Kitsas tukee Verohallinnon ohjeessa kuvattua yksinkertaistettua menettelyä.

Kitupiikki laskee alv-ilmoitusta tehtäessä verokauden voittomarginaalin. Voittomarginaalilaskelma löytyy alv-erittelyn loppupuolelta.

Tavarakohtaisessa menettelyssä tulee tavaraa myytäessä kirjata tavaran ostohinta verottomaksi ja voittomarginaalin osuus verolliseksi (netto- tai bruttokirjaukseksi).

4 - Alv-ilmoituksen antaminen

Ohjelma muistuttaa aloitussivulla, kun arvonlisäveroilmoituksen eräpäivä lähestyy

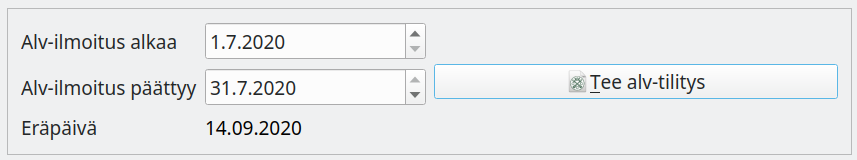

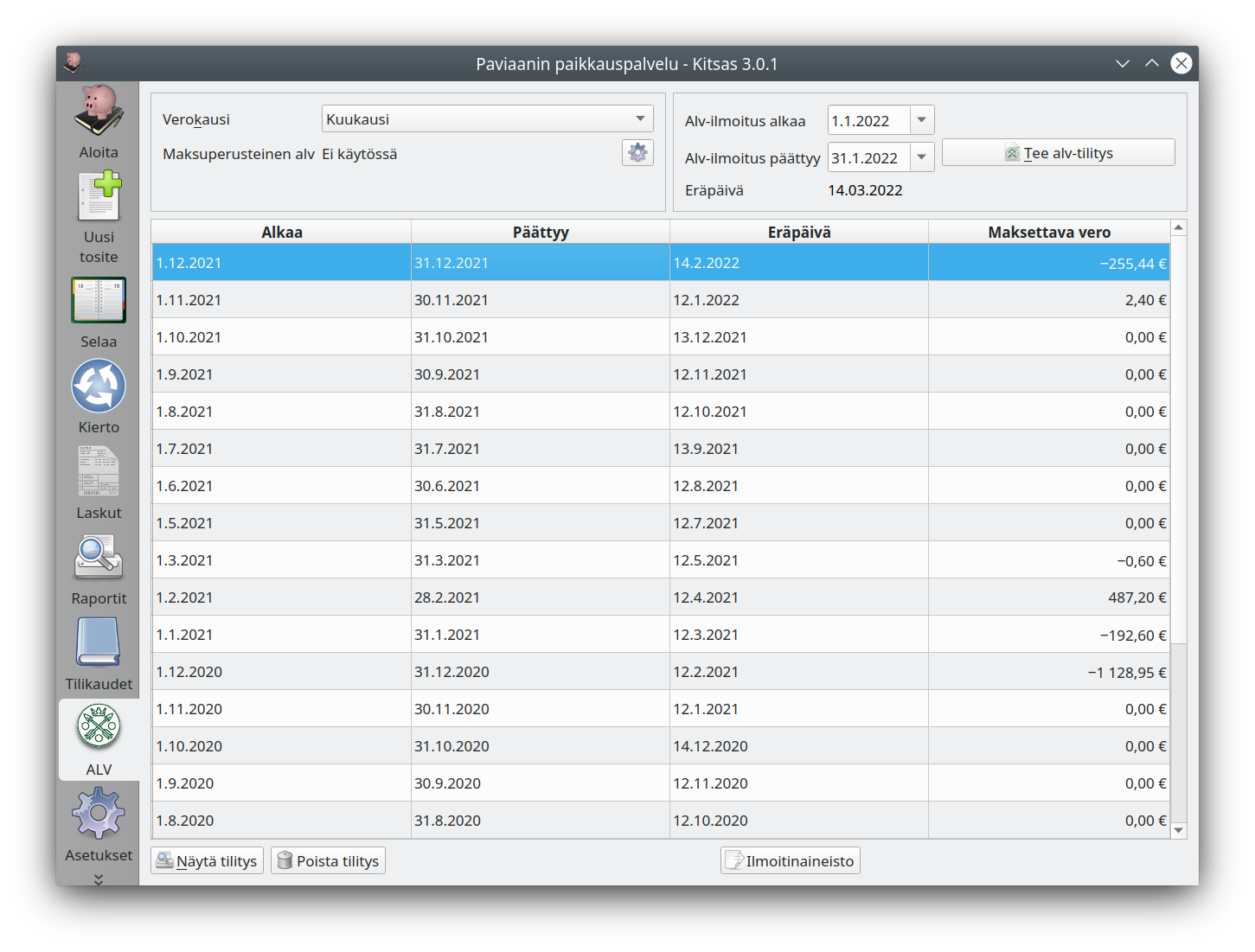

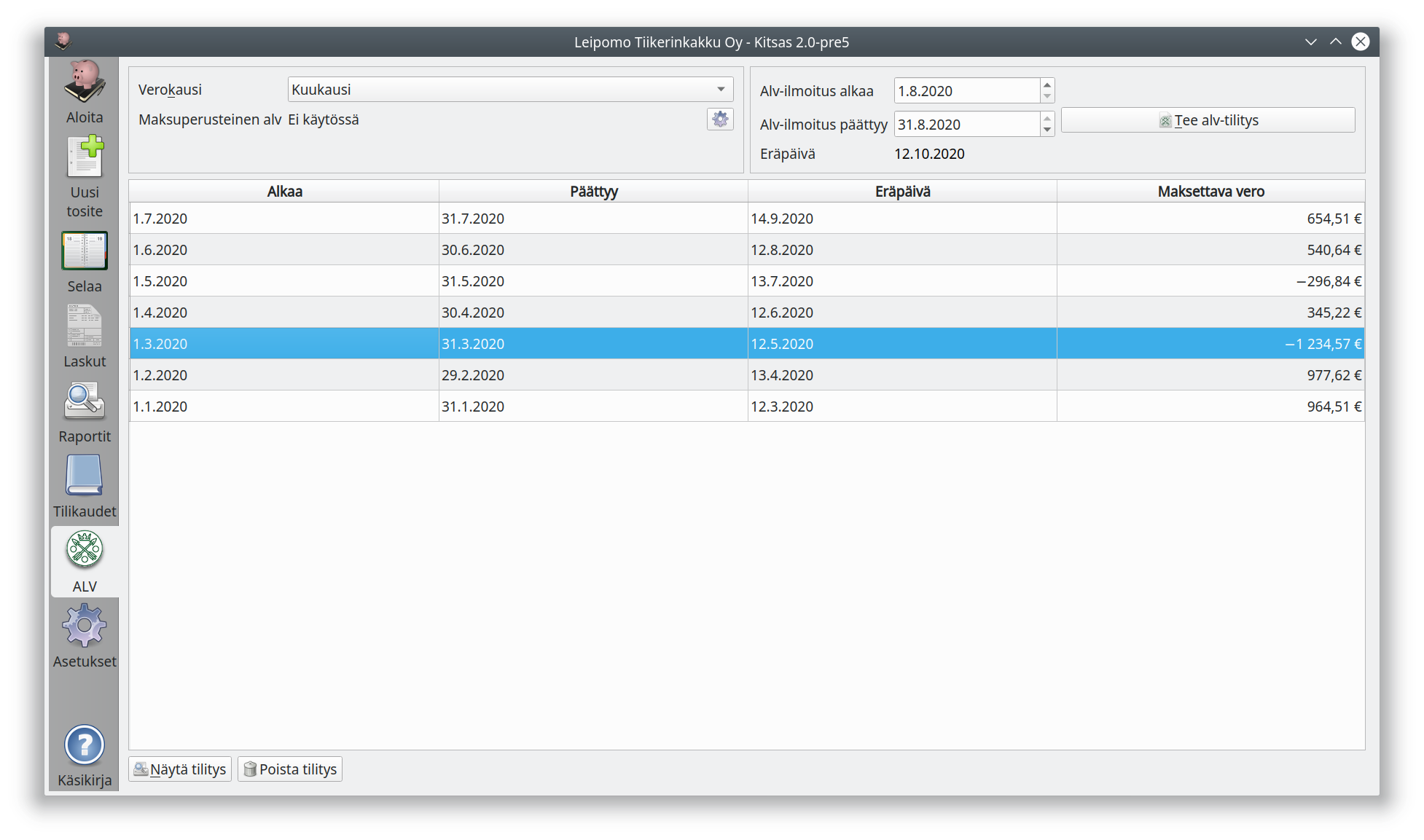

Kun kaikki tälle ilmoituskaudelle tehdyt verolliset kirjaukset on tehty, paina ALV-sivulla Tee alv-tilitys-nappia.

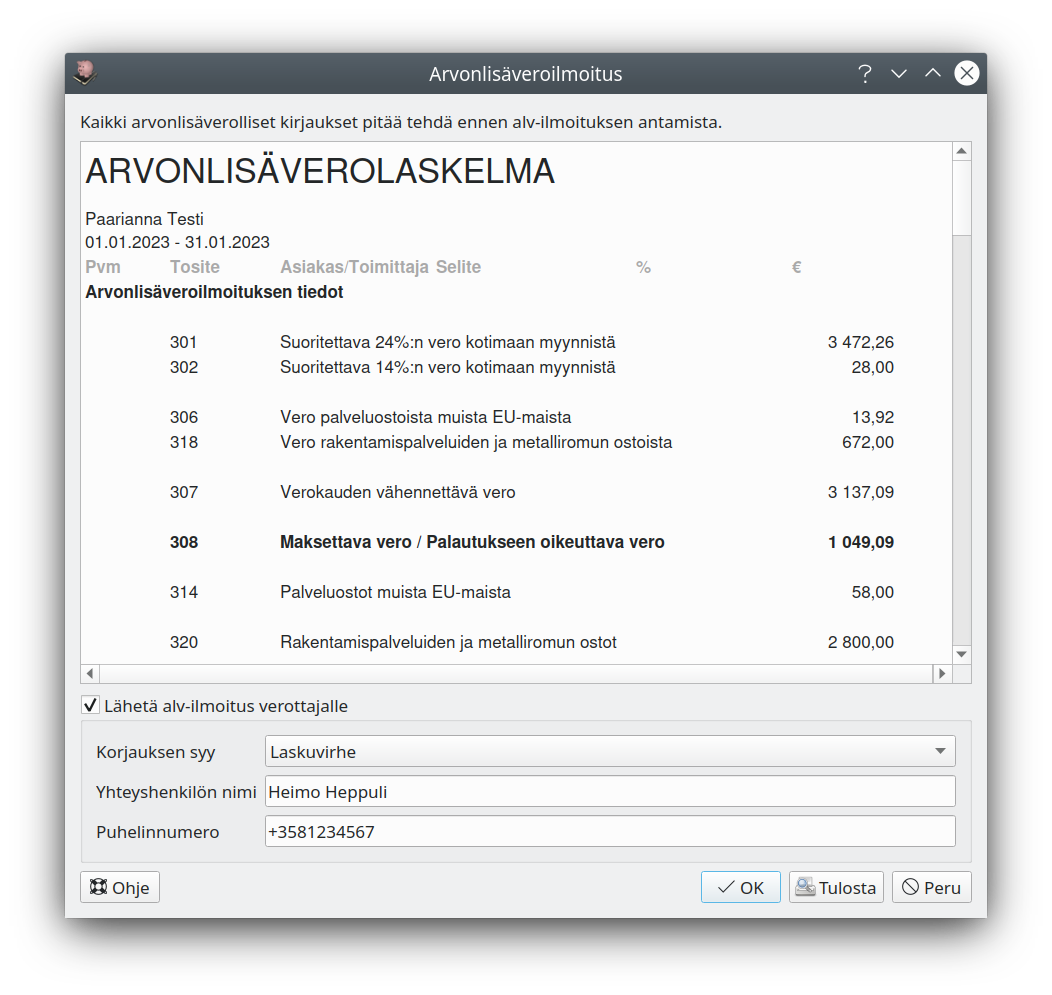

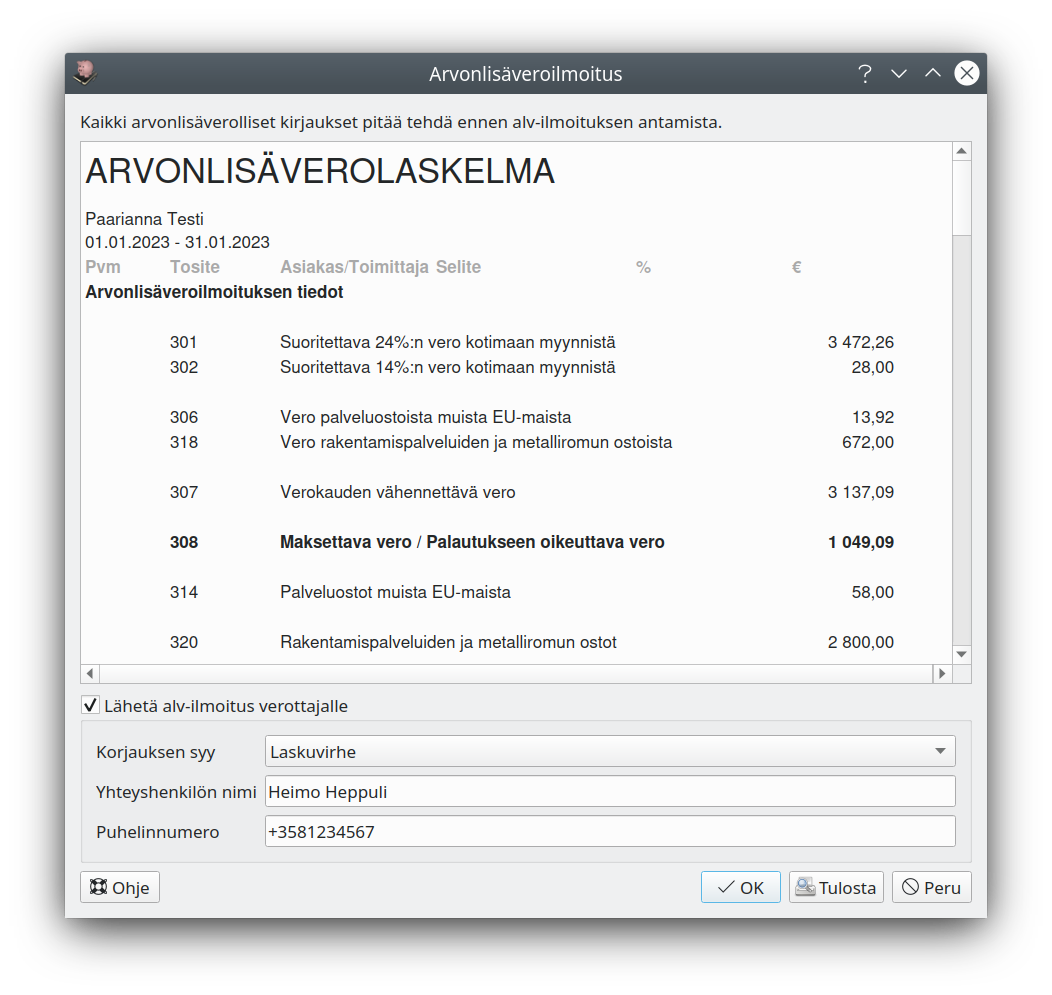

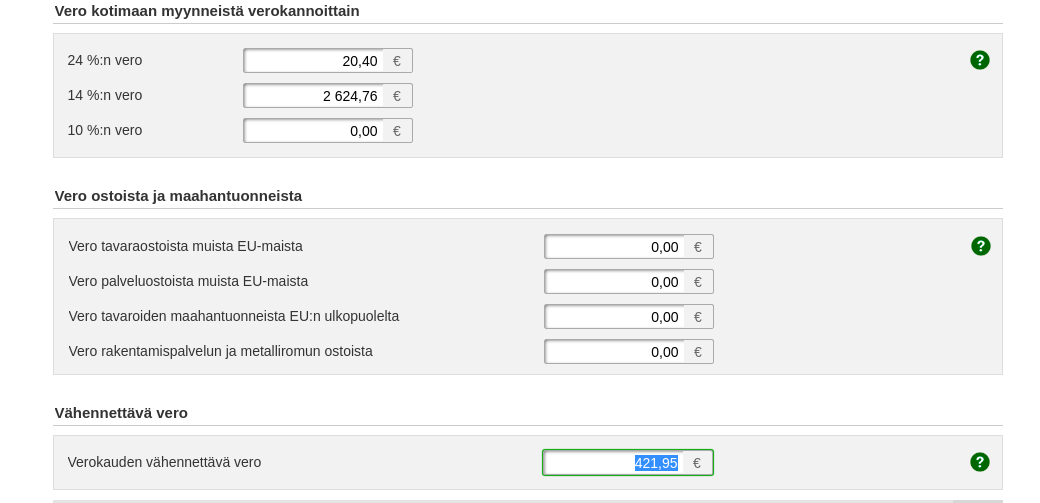

Kitsas esittää Alv-laskelman, jossa on kausiveroilmoituksessa arvolisäveron osalta tarvittavat tiedot. Vahvista laskelma painamalla OK.

Ilmoitus suoraan verottajalle

Kun verottajan varmenne on käytettävissä, voi alv-ilmoituksen lähettää ohjelmasta suoraan verottajalle.4.1 - Ilmoittaminen rajapinnalla

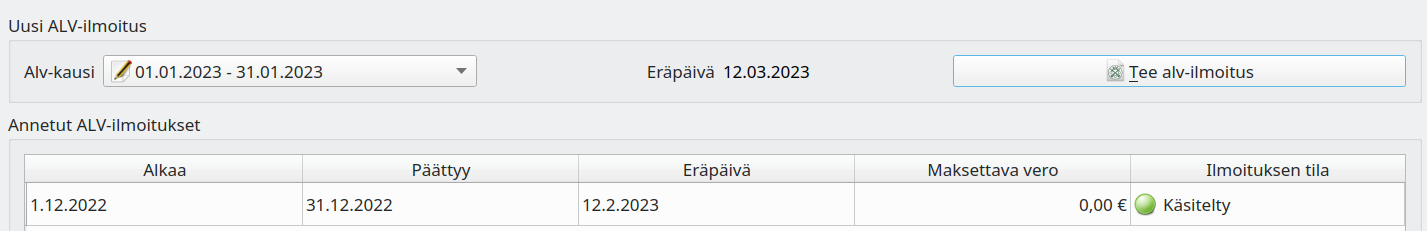

Kun verottajan varmenne on käytettävissä, haetaan verokaudet ja viimeisimpien alv-ilmoitusten käsittelyn tila ohjelmaan suoraan verottajan järjestelmästä.

Alv-ilmoituksen voi lähettää alv-laskelman muodostamisen yhteydessä valitsemalla Lähetä alv-ilmoitus verottajalle.

Kun ilmoitus on lähetetty, näyttää Kitsas ilmoituksen tilana Ilmoitettu. Verottaja käsittelee ilmoituksen viimeistään seuraavana arkipäivänä, jolloin tilaksi tulee Käsitelty. Tällöin ilmoitus näkyy verottajan OmaVero-palvelussa, jossa veron voi myös maksaa.

Jos ilmoitusta tarvitsee korjata, voi virheellisen ilmoituksen poistaa, tehdä korjaukset ja lähettää korvaavan ilmoituksen.

4.2 - Ilmoittaminen OmaVerossa

Tarkista Kitsaan laatima verolaskelma ja tee ilmoitus OmaVero-palvelussa.

Maksa verot OmaVero-palvelussa tai verottajan antamalla viitenumerolla.

4.3 - Ilmoittaminen Ilmoitin-palvelulla

Käyttämällä Ilmoitin-aineistoa sinun ei tarvitse syöttää arvonlisäveroilmoituksen tietoja käsin OmaVero-palveluun, joten etenkin pitkässä arvonlisäveroilmoituksessa säästät aikaa ja vältyt näppäilyvirheiltä.

Kun olet ensin muodostanut Kitsaalla alv-ilmoituksen, valitse kausi Alv-välilehden luettelosta, ja paina Ilmoitinaineisto-nappia

Ohjelma kysyy, minne Ilmoitin-palveluun lähetettävä tiedosto tallennetaan.

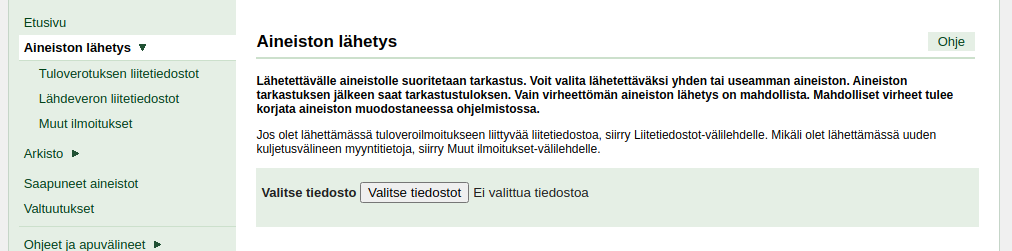

Kun olet tallentanut tiedoston, siirry verottajan Ilmoitin-palveluun osoittessa ilmoitin.fi

Valitse oikeasta yläkulmasta Kirjaudu palveluun ja tunnistaudu.

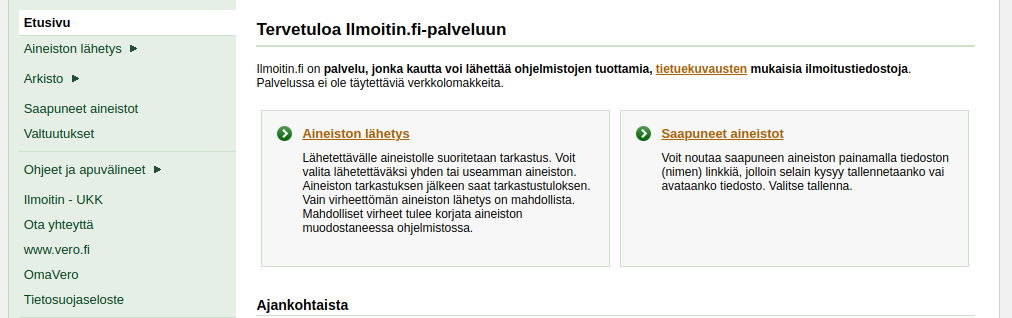

Valitse nyt Aineiston lähetys.

Paina Valitse tiedostot-nappia, ja valitse Kitsaan muodostama tiedosto. Kun tiedosto on tarkastettu, voit lähettää sen Lähetä-napilla.

Ilmoittimen kautta lähetetty ilmoitus näkyy OmaVero-palvelussa vasta kun verottaja on käsitellyt sen, yleensä noin kolmen arkipäivän kuluttua.

Maksa verot OmaVero-palvelussa tai verottajan antamalla viitenumerolla.

4.4 - Veron maksun käsittely kirjanpidossa

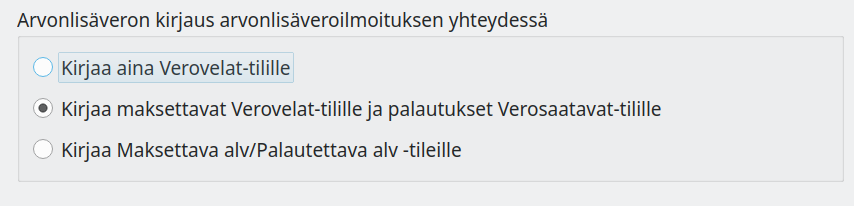

Arvonlisäveroilmoituksen yhteydessä kauden aikana kertyvää veroa sisältävät Arvonlisäverovelka ja Arvonlisäverosaamiset-tilit päätetään. Käyttäjä voi valita asetusten Verojen maksu -kohdasta, miten veroja käsitellään verokauden jälkeen:

1. Kirjaaminen Verovelat-tilille

Arvonlisäveroilmoituksen yhteydessä ohjelma kirjaa maksettavan veron Verovelat-tilille. Myös palautukset kirjataan samalle tilille negatiivisena velkana.

Kun vero maksetaan, kirjataan maksu Verovelat-tililtä pankkitilille. Tilitapahtumia tuotaessa ohjelma osaa tehdä tämän kirjauksen automaattisesti.

Jos verottaja maksaa palautuksia, saattaa Verovelat-tilin saldo olla negatiivinen. Tilinpäätöksen jaksotuskirjauksien yhteydessä negatiivinen saldo kirjataan kuitenkin tilinpäätöksessä Verosaatavat-tilille.

Esimerkiksi toukokuun arvonlisävero, joka maksetaan 12.7.

| Pvm | Alv-velka | Alv-saamiset | Verovelka | Pankkitili | ||||

|---|---|---|---|---|---|---|---|---|

| D | K | D | K | D | K | D | K | |

| 31.5. | 100 | 40 | 60 | |||||

| 12.7. | 60 | 60 | ||||||

Todellisuudessa voitaisiin 12.7. maksaa samalla myös muita oma-aloitteisia veroja, kuten kesäkuun ennakonpidätykset.

2. Maksujen kirjaaminen Verovelat-tilille ja palautusten kirjaaminen Verosaatavat-tilille

Menettely poikkeaa edellisestä siten, että ohjelma kirjaa verottajan maksamat palautukset Verosaatavat-tilille.

Tässä menettelyssä saatetaan joutua tekemään käsin siirtokirjauksia, jos aiempien verokausien palautuksia käytetään myöhempien verojen maksamiseen.

3. Kirjaaminen Maksettava alv/Palautettava alv -tileille

Ohjelma kirjaa arvonlisäveroilmoituksen yhteydessä maksettavat verot Maksettava alv tilille tai palautukset Palautettava alv-tilille.

Käyttäjän on itse kirjattava arvonlisäveroilmoituksen antamisen yhteydessä maksuun erääntyvä vero Verovelat-tilille. Vastaavalla tavalla samalle tilille kirjataan myös erääntyvät ennakonpidätykset ja sosiaaliturvamaksut.

Menettelyn etuna on se, että Verovelat-tili vastaa verottajan OmaVero-tiliä, ja kirjaukset voidaan tehdä OmaVeron tulosteiden perusteella. Erilaiset maksut ja verot voidaan myös esittää taseessa ja tase-erittelyssä omina erinään.

Kun vero suoritetaan verottajalle, kirjataan se Verovelat-tililtä pankkitilille. Samalla suorituksella voidaan kirjata useita eri veroja ja maksuja. Tämän kirjauksen ohjelma tekee tilitapahtumia tuotaessa.

Esimerkiksi toukokuun arvonlisävero, joka ilmoitetaan 10.7. ja maksetaan 12.7.

| Pvm | Alv-velka | Alv-saamiset | Maksettava alv | Verovelka | Pankkitili | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| D | K | D | K | D | K | D | K | D | K | |

| 31.5. | 100 | 40 | 60 | |||||||

| 10.7. | 60 | 60 | ||||||||

| 12.7. | 60 | 60 | ||||||||

4.5 - Aiemman alv-ilmoituksen korjaaminen

Vähäisen virheen korjaaminen

Jos verokauden arvonlisäilmoituksen virhe (liikaa ilmoitettu tai ilmoittamatta jäänyt vero) on enintään 500 euroa, voidaan se korjata muuttamalla seuraavalta verokaudelta ilmoitettavan veron määrää.

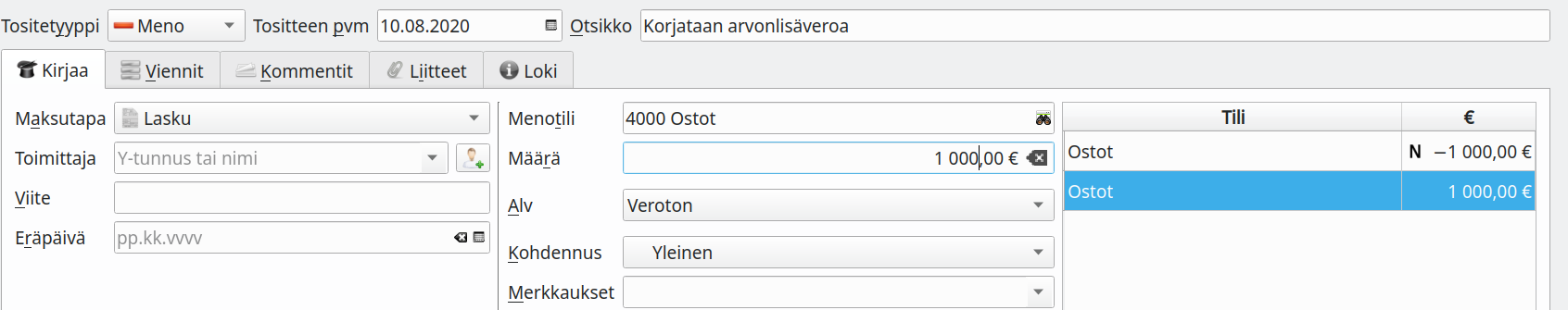

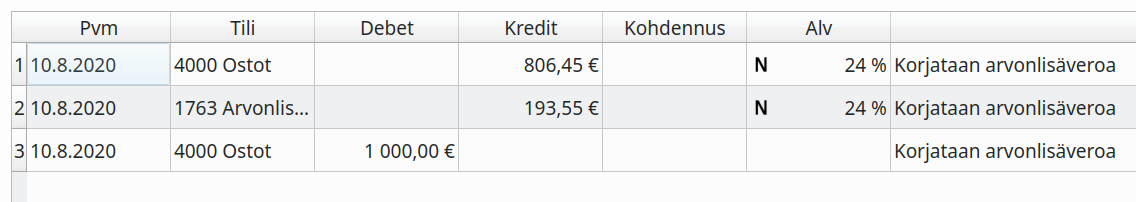

Esimerkissä on aiemmalla verokaudella merkitty 1000 euron vähennyskelvoton oston vähenettäväksi 24 % verokannan mukaan. Korjaustositteelle verollinen osto merkitään miinusmerkkisenä ja veroton plusmerkkisenä. Korjaustositteeen viennit:

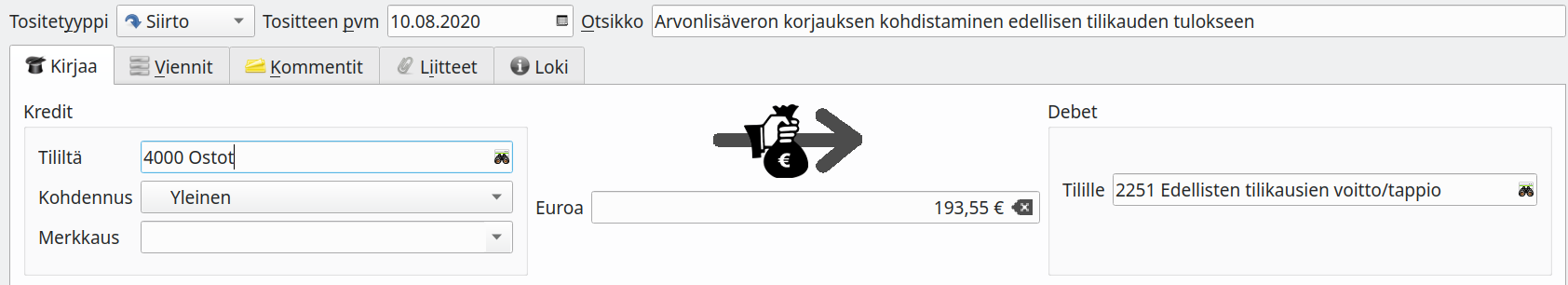

Jos virhe olisi tapahtunut jo edellisellä tilikaudella, pitää virheen tulosvaikutus oikaista kirjanpidossa kohdistumaan omaan pääomaan.

Korvaavan arvonlisäveroilmoituksen antaminen

Jos virheellinen kausi on vielä avoimena (tilinpäätöstä ei ole tehty), voit poistaa virheellisen arvonlisäveroilmoituksen Poista tilitys -painikkeella, tehdä tarvittavat korjaukset ja laatia uuden Alv-ilmoituksen. Kun annat OmaVerossa korvaavan arvonlisäveroilmoituksen, ilmoita aina myös korjauksen syy.

Jos virhe on tapahtunut aiemmalla jo lukitulla tilikaudella, joudut laskemaan korjausilmoituksen tiedot itse sekä kirjaamaan korjauksen tulosvaikutuksen omaan pääomaan.

5 - Arvonlisäveron yhteenvetoilmoitus

Yhteenvetoilmoituksen sisältö

Yhteenvetoilmoitus on osa EU:n tavara- ja palvelukaupan valvontaa. Yhteenvetoilmoitus pitää annetaan

- tavaran yhteisömyynnistä ja yhteisömyynniksi katsottavasta oman tavaran siirrosta

- sellaisesta palvelumyynnistä, joista ostaja on verovelvollinen toisessa EU-maassa

- kolmikantakaupasta myös silloin, kun olet kaupan toinen myyjä. Kolmikantakauppaan liittyvää yhteenvetoilmoitusta ei toistaiseksi voi antaa Kitsaalla.

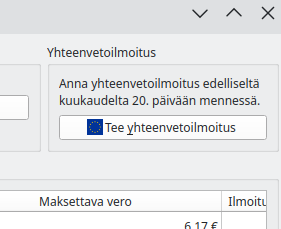

Yhteenvetoilmoitus on annettava kuukauden päättymistä seuraavan kuukauden 20. päivään mennessä.

Lue tarkemminen Verohallinnon ohjeista.

Yhteisökaupan kirjaaminen

Kitsaalla voit antaa ilmoitukset tavaroiden ja palveluiden yhteisömyynnistä. Ilmoituksen antaminen edellyttää, että kirjauksessa on käytetty asianomaista verolajia ja että kirjaukseen on liitetty asiakas, jolle on syötetty muun EU-maan alv-tunnus.

Myynnin voi kirjata laatimalla Kitsaan laskutuksella tai Tulo-tyypin tositteella. Valitun asiakkaan asiakastiedoissa on oltava alv-tunniste.

Yhteenvetoilmoituksen antaminen

Kitsaalla voi antaa yhteenvetoilmoituksen ainoastaan edellisen kuukaden yhteisömyynneistä. Kun edellisellä kuukaudella on sopivia kirjaukset yhteisömyynnin verolajeilla, tulee Alv-välilehden oikeaan yläkulmaan mahdollisuus tehdä yhteenvetoilmoitus.

Tee yhteenvetoilmoitus -painikkeella saat luettelon ilmoitettavasta myynnistä. Ok-painikkeella Kitsas tallettaa yhteenvetoilmoituksen, ja jos käytössäsi on verottajan varmenne, voit lähettää ilmoituksen suoraan Verottajan tietojärjestelmään.

Annettu ilmoitus löytyy tositteista, kyseisen kuukauden viimeiseltä päivältä.

Jos kaikissa kyseisen kuukauden yhteisömyynnin tositteissa ei ole valittuna asiakasta, jolle on syötetty muun EU-maan (kuin Suomi) alv-tunnista, on tositetta täydennettävä ennen kuin ilmoituksen voi antaa.

6 - Verohallinnon varmenne

Nämä ohjeet koskevat kirjanpitokohtaista varmennetta. Ohjeet tilitoimistolle verottajan varmenteen käyttöön ottamisesta

Varmenteen ottaminen käyttöön

Varmenteen hankkiminen

Varmenne haetaan Verohallinnon varmennepalvelusta. Varmenteen hakemiseen tarvitaan nimenkirjoitusoikeus tai Suomi.fi-valtuutus.

Tunnistaudu varmennepalveluun ja valitse yritys.

Valitse Tilaa uusi varmenne.

Valitse varmenteeksi Tiedon tuottaja (Web service).

Anna varmenteelle nimi (esim. Kitsas) ja anna yhteystiedot (sähköposti ja puhelinnumero, joihin varmenteen tiedot lähetetään). Lähetä tilaus.

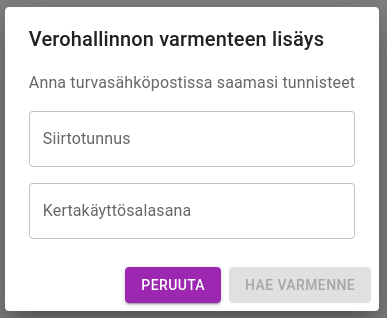

Saat verottajalta turvasähköpostin, josta löytyvät Siirtotunnus ja Kertakäyttösalasana.

Varmenteen lisääminen Kitsaaseen

Varmenne haetaan Asetukset-välilehden Verot-asetussivulta löytyvällä Uusi varmenne -painikkeella.

Saat ikkunan, johon syötetään turvasähköpostissa saapunut siirtotunnus ja kertakäyttösalasana.

Paina Ok.

Varmenteen tilaksi tulee Varmenteen hakeminen on kesken. Hakeminen kestää noin minuutin, jonka jälkeen ohjelma ilmoittaa, että varmenne on noudettu, mutta se ei välttämättä ole vielä käytettävissä. Varmenne on käytettävissä yleensä seuraavana arkipäivänä.

Varmenteen tila

Kun varmenne on valmiina, näkyy tilana Verohallinnon varmenne on käytettävissä.

Varmenteen automaattinen uusiminen

Verohallinto lähettää automaattisesti uusimisesta sähköpostiviestin 60 päivää ennen voimassaolon päättymistä. Kitsas huolehtii automaattisesti varmenteen uusimisesta, varmenne uusitaan noin 50 päivän ennen voimassaolon päättymistä.

7 - Maksuperusteinen arvonlisävero

Pienyritykset (liikevaihto alle 500 000 euroa vuodessa) voivat tilittää ostojen ja myyntien arvonlisäverot maksuperusteisesti. Kitsaalla tämä on mahdollista myös niin, että kirjanpito pidetään suoriteperusteisena, katso Verohallinnon ohje maksuperusteisesta arvonlisäverosta.

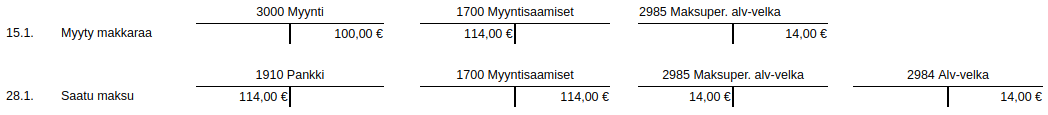

Kun yritys saa myyntilaskun, kirjataan arvonlisäveron osuus tilille Maksuperusteinen alv-velka. Kun arvonlisäverosta saadaan maksu, siirretään veron osuus tilille Arvonlisäverovelka ja vasta nyt vero tulee näkyviin alv-tilitykseen.

Vastaavalla tavalla ostolaskun veron osuus kirjataan ensin tilille Maksuperusteinen alv-saaminen ja vasta kun lasku on maksettu, se siirtyy tilille Arvonlisäverosaatavat.

Jos teet kirjauksen maksuperusteisesti pankki- tai käteistililtä, ei tällaista erityismenettelyä tarvita.

Arvonlisävero on kuitenkin maksettava viimeistään vuoden kuluttua suoritepäivästä.

Kun verolajina on maksuperusteinen arvonlisävero, käsittelee Kitsas sen automaattisesti laskutuksessa, Tulo- ja Meno-tyyppisissä tositteissa sekä maksettaessa laskuja Siirto-tositteella tai Tiliote-tositteen laskujenmaksutoiminnolla. Käsittely perustuu ohjaustietoihin ja alv-koodeihin.

Älä kirjaa käsin maksuperusteisen arvonlisäveron eriä

Maksuperusteinen arvonlisävero edellyttää erityiskäsittelyä siinä vaiheessa, kun lasku- tai suoritusperusteisesti kirjattu erä maksetaan.Ei kaikkia toimintoja

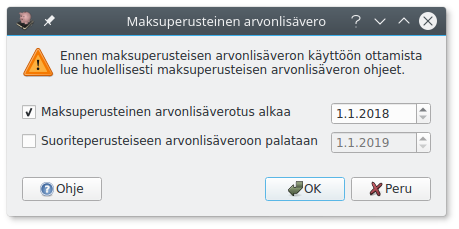

Maksuperusteisen arvonlisäveron käyttäminen rajoittaa käytössäsi olevia Kitsaan toimintoja, koska kaikkia ominaisuuksia ei ole toteutettu maksuperusteisen arvonlisäveron mukaisesti.Maksuperusteinen arvonlisävero otetaan käyttöön verotuksen asetuksista Maksuperusteinen alv-rivillä olevasta rataspainikkeesta, josta aukeaa valintaikkuna:

Maksuperusteinen arvonlisäverotus alkaa-ruutuun kirjataan sen verokauden ensimmäinen päivä, jonka arvonlisävero tilitetään maksuperusteisena.

Jos maksuperusteisesta arvonlisäverotuksesta siirrytään takaisin suoriteperusteiseen, merkitään Suoriteperusteiseen arvonlisäveroon palataan-ruutuun sen verokauden ensimmäinen päivä, jolloin arvonlisävero tilitetään normaalilla tavalla. Tässä alv-tilityksessä maksetaan myös kaikki vielä maksamatta oleva maksuperusteinen arvonlisävero.

Tutustu huolella verohallinnon ohjeisiin

Ennen maksuperusteiseen arvonlisäverotukseen siirtymistä tutustu huolella verohallinnon ohjeisiin. Huomaa, että myös alv-vähennykset tilitetään maksuperusteisesti (myös osamaksua käytettäessä).Maksuperusteista arvonlisäveroa käytettäessä et voi käyttää Kitsaassa automaattista marginaaliverotusmenettelyä, vaan voittomarginaali on kirjattava käsin.