Ostojen kirjaaminen

Kirjaa osto Meno-tositteella

Laskumerkinnät

Jotta ostoista voidaan vähentää arvonlisäveron osuus, on laskun oltava Arvonlisäverolain mukainen. Erityisesti laskussa on oltava myyjän ALV- tai Y-tunnus sekä merkintä verokannasta ja veron määrästä.

Mikäli laskulla ei ole riittäviä merkintöjä, myyjä ei ole alv-velvollinen tai hankinta tulee käyttöön, joka ei oikeuta alv-vähennyksen tekemiseen, tulee hankinta kirjata Alv-lajilla Veroton.

1 - Kotimaan ostot

Vähennyskelpoiset ostot kotimaassa voi kirjata netto- tai bruttomenettelyllä

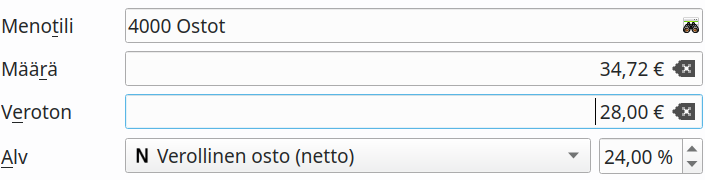

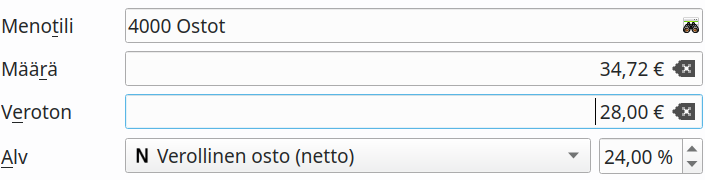

Nettomenettely

Tavallisesti vähennyskelpoiset kotimaan ostot kirjataan valinnalla Verollinen osto (netto). Tällöin ostotilille kirjataan vain veroton määrä, ja arvonlisäveron osuus kirjataan alv-saatavien tilille.

Valitse käytettävä alv-prosentti kirjauskohtaisesti.

Bruttomenettely

Valinnalla Verollinen osto (brutto) verollinen kokonaissumma kirjataan ostotilille, ja vasta alv-ilmoituksen yhteydessä veron osuus vähennetään ja siirretään alv-saatavien tilille. Tavallisesti tätä menettelyä tarvitaan lähinnä tilanteissa, joissa esimerkiksi pankin verollinen verkkolaskutusmaksu kirjataan suoraan tiliotteelta.

2 - Yhteisöostot

Käännetty verovelvollisuus tavaroiden ja palveluiden ostoista muista EU-maista

Laskussa tulee olla merkintä käännetystä verovelvollisuudesta, esimerkiksi VAT 0 % Intra Community supply.

Alv-prosentiksi merkitään vastaava suomalainen alv-prosentti (24%, 14% tai 10%).

Ei oikeuta alv-vähennykseen merkitään, jos hankinnasta ei voi tehdä alv-vähennystä.

3 - Tavaroiden maahantuonti EU:n ulkopuolelta

Arvonlisäveron kirjaaminen tuotaessa tavaroita EU:n ulkopuolelta

Tuotaessa tavaroita EU:n ulkopuolelta on arvonlisävero maksettava verohallinnon ohjeiden mukaisesti.

Veron perusteeseen lasketaan tavaran tullausarvon lisäksi myös tulli ja muut Tullin kantamat maksut sekä rahtikustannukset. Vero ilmoitetaan sen kuukauden arvonlisäveroilmoituksessa, minä kuukautena Tulli on antanut tullauspäätöksen.

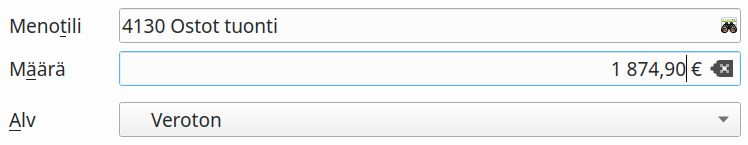

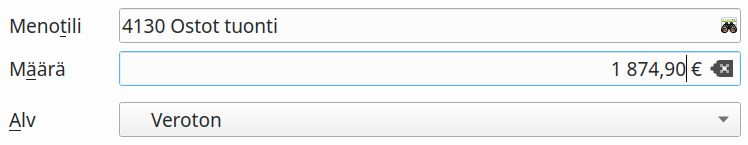

Kun ulkomaan tuonnista saadaan ostolasku, kirjataan se verottomana todellisen maksetun määrän mukaisesti

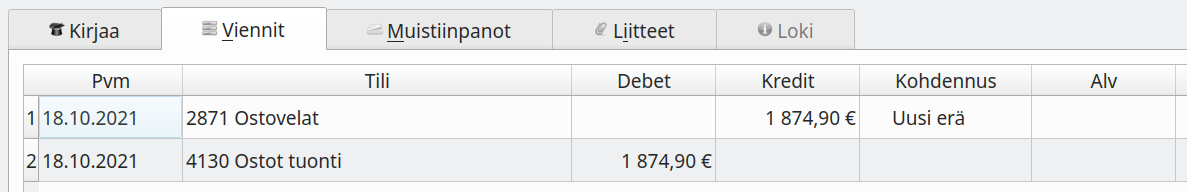

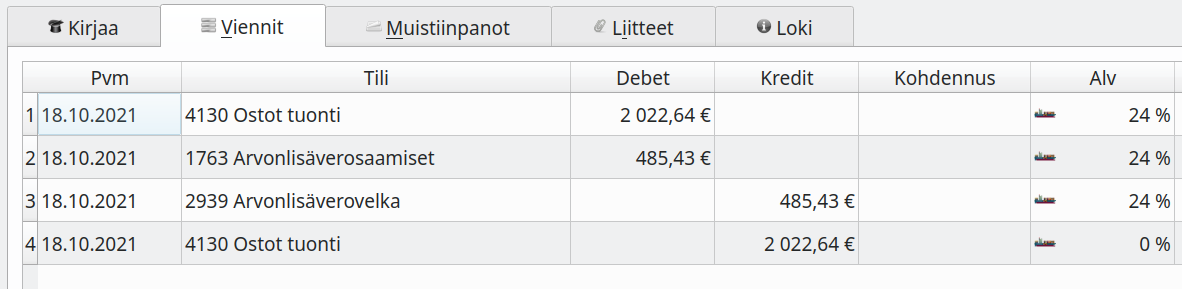

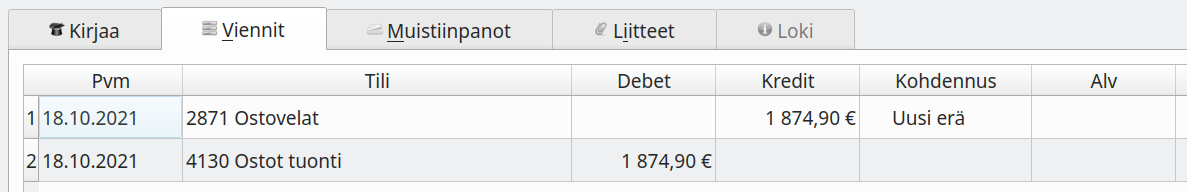

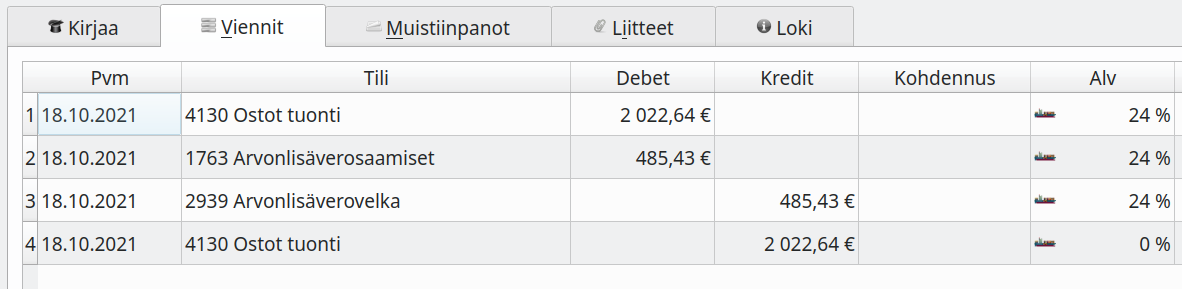

Kirjaus tuottaa seuraavat viennit:

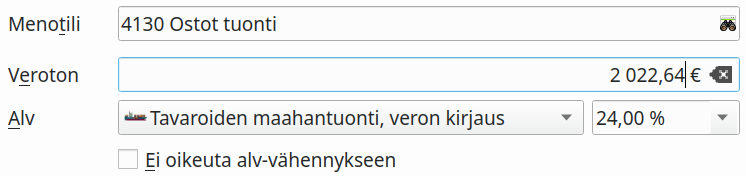

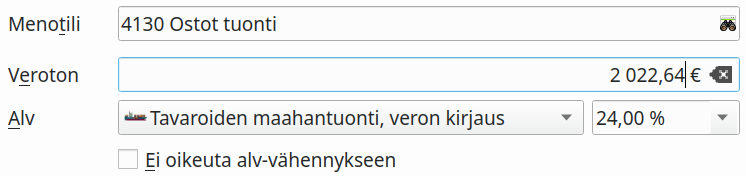

Kun tullipäätös on saatu, kirjataan arvonlisävero uutena Meno-tyypin tositteena verolajilla Tavaroiden maahantuonti, veron kirjaus. Verottomaksi määräksi merkitään yllä mainittu veron peruste.

Mikäli tuonti tulisi käyttöön, joka ei oikeuta arvonlisäveron vähentämiseen, valitaan Ei oikeuta alv-vähennykseen.

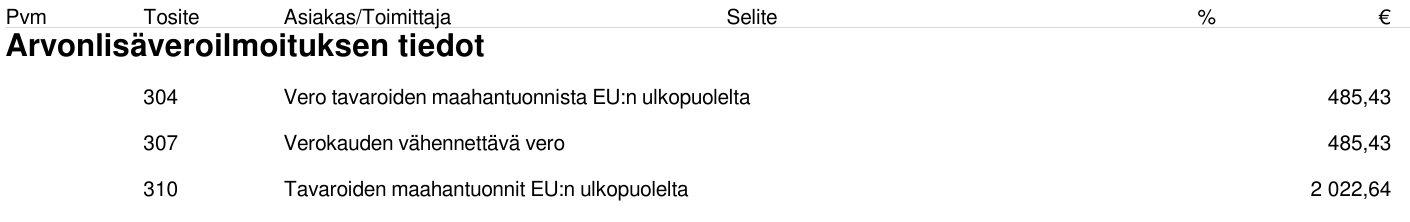

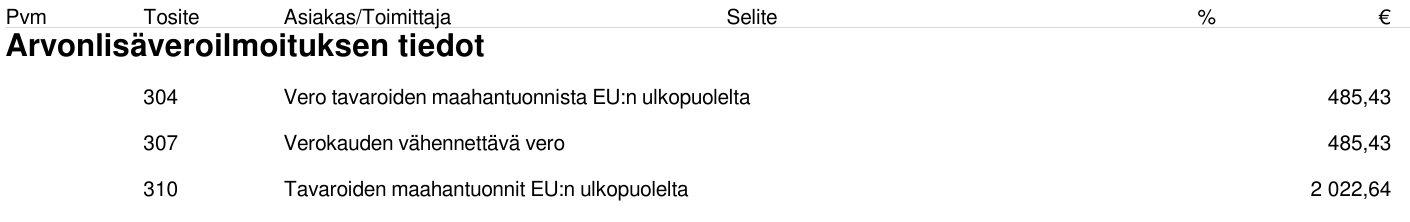

Yllä oleva kirjaus tuottaa seuraavat viennit:

Kirjaus ei siis vaikuta minkään tilin saldoon, eikä suoranaisesti myöskään tilikauden tulokseen.

Maahantuonnin verot ilmoitetaan tullauskuukauden arvonlisäveroilmoituksella (yhdessä kuukauden muiden arvonlisäverojen kanssa.)

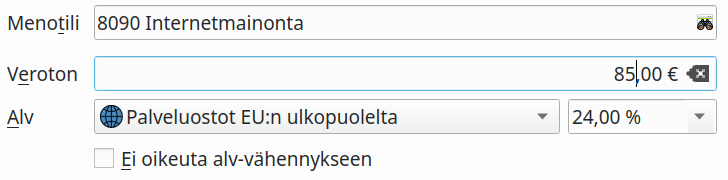

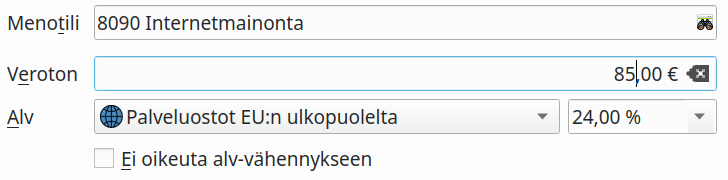

4 - Palveluostot EU:n ulkopuolelta

Käännetty verovelvollisuus ostettaessa palveluita EU:n ulkopuolelta

Kun EU:n ulkopuolelta tehdään verottomia palveluostoja, tulee ostajan ilmoitaa ja maksaa arvonlisävero. Tämä arvonlisävero lisätään ilmoituksessa kotimaan myynneistä maksettavaan arvonlisäveroon.

Alv-prosentiksi merkitään vastaava suomalainen alv-prosentti (24%, 14% tai 10%).

Ei oikeuta alv-vähennykseen merkitään, jos hankinnasta ei voi tehdä alv-vähennystä.

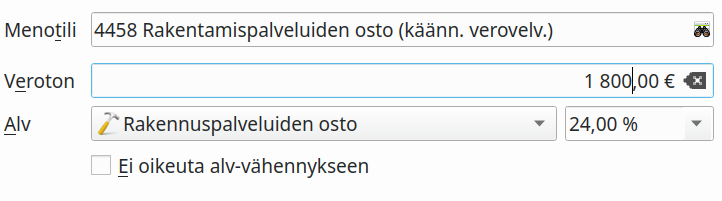

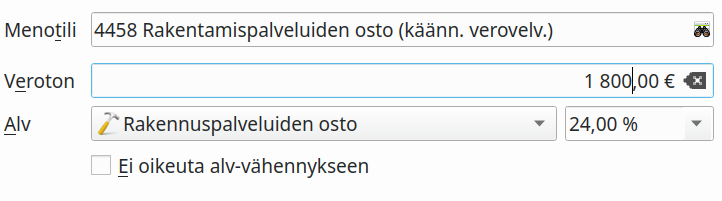

5 - Rakennuspalveluiden osto

Käännetty verovelvollisuus rakennuspalveluiden ostoissa

Laskussa tulee olla merkintä käännetystä verovelvollisuudesta, esimerkiksi Käännetty verovelvollisuus, Rakennuspalveluiden myynti.

Ei oikeuta alv-vähennykseen merkitään, jos hankinnasta ei voi tehdä alv-vähennystä, esimerkiksi kunnostetaan yrityksen työntekijöiden vapaa-ajankäyttöön tarkoitettua rakennusta.